Одна из причин «бычьей» реакции на заседание ФРС в прошлую среду (в результате которой доллар укрепился, а доходность облигаций выросла) стали неоправдавшиеся ожидания нового «гибкого QE». Скачок спреда EFFR – IOER (рыночная ставка – ставка по резервам в ФРС) до 15 базовых пунктов и последующий вброс ликвидности через РЕПО считалось достаточным основанием для запуска QE, чтобы вернуть резервы на уровень, где ФРС имеет нормальный контроль за рыночной стоимостью заимствований. Кстати, для полноты понимания, резервы коммерческих банков в ФРС – то же самое что текущие счета клиентов в коммерческом банке, по которым банк начисляет проценты. Клиенты (т. е. банки) представлены перед двумя альтернативами – одалживать на рынке другим банкам либо держать депозит в ФРС. Собственно, изменяя процент по депозитам ФРС, по идее, должен контролировать рыночную ставку. Средства всегда перетекают туда, где выгоднее.

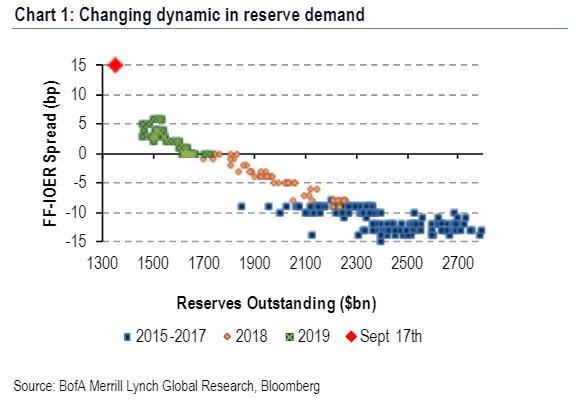

Что любопытно, если построить график функции, где аргументом будет резервы, а значением функции – спред EFFR – IOER, то получается, что ФРС потребуется QE как минимум на 400 млрд. долларов, чтобы нормализовать спред:

На графике видна четкая зависимость между резервами и возможностью контролировать рыночную ставку (т.е удерживать спред на нуле или немного ниже). Очевидно, что чем ниже резервы банков (следствие отката QE), тем меньше будет возможность организовать переток ликвидности на свободный рынок чтобы подавить рост рыночной ставки в случае дефицита ликвидности. Что и произошло на прошлой неделе, когда наблюдался взрывной рост ставки РЕПО.

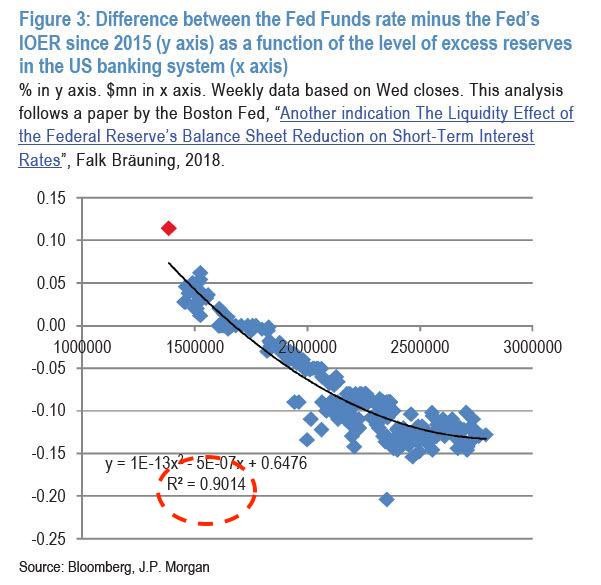

Оценивая регрессию спреда по резервам, можно сделать вывод, что чувствительность рыночной ставки к резервам подтверждается эконометрически: R квадрат модели составляет 0.90 (очень высокая объясняющая способность), т. е. случае чтобы контролировать рыночную ставку в рамках текущей floor system, скорей всего будет необходимо вновь увеличивать активы на балансе (а с ними и резервы):

Обратите внимание на квадратичную зависимость – контроль над рыночной ставкой «ухудшается быстрее» чем сокращаются резервы.

По итогам заседания стало ясно что ФРС пока не собирается возвращаться к QE, так как напротив, IOER и обратная РЕПО ставка были снижены. Пауэлл также заявил, что ФРС будет использовать лишь временные интервенции РЕПО (как было сделано на прошлой неделе) в ближайшем будущем, чтобы бороться с дефицитами на межбанке. В тоже время Пауэлл обнадежил заявлением о необходимости «органического роста баланса, причем раньше, чем предполагалось», и то, что это будет обсуждаться на заседании в октябре. Другими словами, хоть явное QE4 и не было объявлено в сентябре, и в процессе подготовки ЦБ оперирует «примочками» в виде временных РЕПО, он может склониться к этой опции в ближайшем будущем.

Такие ожидания обязаны держать доллар в узде, поэтому в предновогодний период перспективы укрепления доллара остаются весьма сомнительными.

Отказ от ответственности: предоставленные материалы предназначены только для информационных целей и не должны рассматриваться как рекомендации по инвестициям. Точка зрения, информация или мнения, выраженные в тексте, принадлежат исключительно автору, а не работодателю автора, организации, комитету или другой группе, физическому лицу или компании.

Прошлые результаты не являются показателем будущих результатов.

Предупреждение о рисках: CFD-контракты – сложные инструменты, сопряженные с высокой степенью риска быстрой потери денег ввиду использования кредитного плеча. 73% и 72% розничных инвесторов теряют деньги на торговле CFD в рамках сотрудничества с Tickmill UK Ltd и Tickmill Europe Ltd соответственно. Вы должны оценить то, действительно ли Вы понимаете, как работают CFD-контракты, и сможете ли Вы взять на себя высокий риск потери своих денег.

Фьючерсы и опционы: торговля фьючерсами и опционами с маржей несет высокую степень риска и может привести к убыткам, превышающим ваши первоначальные инвестиции. Эти продукты подходят не для всех инвесторов. Убедитесь, что вы полностью понимаете риски и принимаете соответствующие меры для управления своими рисками.